Versicherer befinden sich mitten in der Phase der digitalen Transformation und bauen vermehrt auf komplett automatisierte Prozesse. Die Dunkelverarbeitung wird 2022 auch dank künstlicher Intelligenz einen großen Sprung machen und damit für schnellere Antragsprozesse und eine effizientere Schadenabwicklung sorgen. Wir sehen uns den derzeitigen Stand in Sachen Dunkelverarbeitung & künstliche Intelligenz (KI) bei Versicherungen an, gehen auf die Potenziale und Grenzen ein und zeigen, wie sich mit intelligenter Dunkelverarbeitung weite Bereiche des Versicherungslebenszyklus automatisieren lassen.

Dunkelverarbeitung & KI in Versicherungen im Jahr 2022 – quo vadis?

Bevor wir diskutieren, in welchen Bereichen KI Dunkelverarbeitung unterstützen kann, grenzen wir zunächst die zentralen Begriffe voneinander ab und geben den aktuellen Stand in Sachen Dunkelverarbeitung und KI bei Versicherungen wider.

Was ist Dunkelverarbeitung?

Mit dem Begriff „Dunkelverarbeitung“ werden Prozesse bezeichnet, die „im Hintergrund“ IT-gestützt komplett automatisiert ablaufen und für den Nutzer weder sichtbar noch beeinflussbar sind. Dunkelverarbeitung kann allerdings auch teilweise stattfinden, wenn beispielsweise nur Teilstrecken eines Prozesses automatisiert werden sollen. Zumeist erfolgt der Einsatz von Dunkelverarbeitung bei standardisierten Arbeitsschritten.

Beispiele für Vorgänge, die „im Dunkeln“ ablaufen:

-

Änderung von Kundendaten

-

Vorsortieren von E-Mails

-

Massenversand von Rechnungen

-

Prüfung von Versicherungsanträgen auf Vollständigkeit und Plausibilität

-

Vorgangsverteilung

-

usw.

Bereits 2015 war laut einer Studie der Universität St. Gallen der Anteil automatisierter Prozesse an der Gesamtwertschöpfung bei Versicherungen über 40 Prozent. Laut einer Studie der Versicherungsforen Leipzig und der enowa AG im Jahr 2021 ist Dunkelverarbeitung in über 60 Prozent der Versicherungen an der Tagesordnung.

Was ist künstliche Intelligenz?

KI-Systeme sind Anwendungen, die auf Basis von Mustern lernen, definierte Aufgaben selbstständig zu erledigen. Sie lernen ständig dazu, wodurch auch die automatisierte Bearbeitung komplexerer Prozesse mit unstrukturierten Informationen möglich ist. Bei Dunkelverarbeitung ohne Einsatz von KI ist das nicht möglich. Dort sind starre Logiken und Algorithmen hinterlegt, die nicht lernen und sich auf neue Gegebenheiten einstellen können. Es wird also immer wieder das gleiche Muster wiederkehrend abgearbeitet.

Versicherer wollen verstärkt in die Digitalisierung und Automatisierung ihrer Prozesse investieren, auch in KI. Eine Umfrage des IT-Dienstleisters Cognizant unter 50 Führungskräften von Versicherungen aus den USA und Europa kam 2018 zu folgendem Ergebnis:

-

51 % der Befragten bewerteten KI als extrem oder sehr wichtig für den Unternehmenserfolg von Versicherungen.

-

Welche Rolle wird KI für den Unternehmenserfolg drei Jahre später, also 2021, spielen? Hier stuften bereits 82 % der Befragten KI als extrem oder sehr wichtig für das wirtschaftliche Ergebnis ein.

Der Deloitte Branchenausblick für Versicherungen 2021 sieht KI als eine der Prioritäten für dieses Jahr. Versicherer sollten aktiv damit beginnen, Prozesse in der Schadenregulierung zu automatisieren, wo immer es möglich ist.

Anwendungsfelder für KI in der Dunkelverarbeitung

Neue Technologien wie KI ermöglichen die Dunkelverarbeitung auch für Geschäftsvorgänge, die bisher nicht automatisiert werden konnten.

Automatisierung des Input Managements durch intelligente Erkennung

Im Input Management sind bei Versicherungen bisher regelbasierte Systeme üblich, um Daten automatisiert aus Dokumenten zu extrahieren. Doch sie kapitulieren in Fällen, die von der Regel abweichen – wenn beispielsweise andere Formulierungen verwendet werden als gewöhnlich oder bei Dokumenten mit unterschiedlichem Layout. Abhilfe schafft hier KI, die anhand von wenigen Beispielen Gemeinsamkeiten erlernt und so einfache Aufgaben wie Dokumententrennung oder das Extrahieren bestimmter Fachdaten automatisiert ausführt. So können mittels innovativen Input Management Systemen große Mengen von Dokumenten automatisiert ausgewertet und Informationen und Erkenntnisse für die Sachbearbeiter generiert werden.

Auch standardisierbare Service-Anfragen lassen sich automatisch von individuellen Einzelfällen unterscheiden. So ist dank KI eine effiziente und medienbruchfreie Dunkelverarbeitung möglich und oft nur ein kurzes manuelles Eingreifen der Mitarbeiter nötig. KI ermöglicht ein automatisches Extrahieren strukturierter Daten aus unstrukturierten Texten. Datensätze werden erkannt und klassifiziert. Die strukturierten Daten werden automatisch in weiterverarbeitende Systeme übertragen.

Predictive Analytics

Mittels Predictive Analytics lassen sich Vorhersagen treffen, die auf der Erkennung von Mustern und Zusammenhängen in historischen Daten basieren. So kann der Sachbearbeiter aus den zunehmenden anfallenden Datenmengen umsetzbare Erkenntnisse erhalten, so dass er in allen Phasen eines Versicherungsvertrags datengestützte Entscheidungen in Echtzeit treffen kann.

-

Feststellen von Anomalien bezüglich des Inhalts in Dokumenten und Hinweis auf Betrugsverdacht geben

-

Frühe Erkennung von Komplexität des Schadens und entsprechende Aussteuerung (automatisch oder manuell bzw. Expertenteams)

-

Erkennung von Rechtsstreitigkeiten

-

Tarifierung

-

usw.

Moderne Datenanalyse für personalisierte Angebote

Nur wenige Unternehmen ziehen aus modernen Datenquellen und -analysen und daraus resultierender Optimierung einen direkten Nutzen für das Unternehmen, indem sie Daten über das, was Kunden online tatsächlich interessiert, erheben und analysieren. Diese Daten können genutzt werden, um schnell Angebote zu erstellen, die genau auf die Bedürfnisse der potenziellen Kunden zugeschnitten sind.

Vorteile durch KI in der Dunkelverarbeitung

Der Einsatz von KI in der Dunkelverarbeitung bringt für Versicherer und ihre Kunden einige Vorteile, die im Folgenden kurz ausgeführt werden sollen:

-

Die Verwendung von KI in der Dunkelverarbeitung sorgt für einen positiven Produktivitätseffekt. Das heißt: Mitarbeiter werden von Routineaufgaben entlastet und können sich auf die Bearbeitung komplexerer Vorgänge fokussieren und sich mehr dem Kunden selbst widmen. Trotz aller Effizienzsteigerung durch Dunkelverarbeitung darf der persönliche Kontakt mit dem Kunden nicht zu kurz kommen.

-

Die Dunkelverarbeitung steigert die Prozess- und Bearbeitungsqualität, da Maschinen weniger Fehler bei der Prüfung von Daten machen als ein menschlicher Sachbearbeiter. Durch eine höhere Dunkelverarbeitungsquote bei Versicherern lässt sich auch die Compliance verbessern, da weniger (fehlerbehaftete) Entscheidungen von Menschen erfolgen.

-

Schließlich sorgen all die genannten Punkte für deutlich kürzere Antwortzeiten auf Anfragen und Anträge von Kunden. Sachbearbeiter können gezielteren und besseren Kundenservice bieten, da sie deutlich mehr Informationen über Kunden beziehungsweise Vorgänge haben als zuvor. Das schnellstmögliche Bearbeiten von Schadenfällen ist der Schlüssel für exzellenten Kundenservice, der laut einer Studie von Insurance Hub Vertrauen und Loyalität schafft.

Herausforderungen von KI in der Dunkelverarbeitung

Dank des Einsatzes von KI in der Dunkelverarbeitung können Service-Kosten reduziert, Prozesse beschleunigt, Mitarbeiter und Kunden zufriedengestellt sowie ein modernes Image aufgebaut werden. Doch es gibt auch Herausforderungen:

-

Der Einsatz von KI bei Versicherungen wirft wichtige rechtliche Fragen auf. Laut Datenschutzgrundverordnung (DSGVO) Artikel 22 müssen Systeme, die Entscheidungen treffen, für Unternehmen als auch Versicherungskunden transparent sein. Das bedeutet: Menschen müssen im Sinne von „erklärbarer KI“ nachvollziehen können, wie und weshalb ein KI-Algorithmus eine bestimmte Entscheidung trifft. Insbesondere wenn es um die Betrugserkennung geht, muss KI-Software erklären, weshalb sie zu diesem oder jenem Schluss kommt.

-

Zudem bedeutet die Verwendung von KI, dass sich die internen Prozesse und Aufgaben der Mitarbeiter deutlich verändern. Hier muss die Belegschaft auf dem Weg zur Digitalisierung durch die Führungsebene im Sinne eines Change-Managements „mitgenommen“ und auch für die neue Technologie qualifiziert werden. Wichtig ist zu betonen, dass die neue Technologie unterstützen und keine Arbeitskraft ersetzen soll. Denn Menschen bleiben weiterhin notwendig, um falsche Schlussfolgerungen der KI zu vermeiden und interessante Ansätze weiterzuverfolgen.

-

Auch wenn Bots Kunden eigenständig beraten, zum Versicherungsabschluss führen und kostengünstig sind: Letztlich ist bei aller Notwendigkeit zu mehr Automatisierung auch zu berücksichtigen, dass Menschen nicht nur mit Robotern, sondern auch mit Menschen kommunizieren wollen – gerade, wenn es um komplexe Versicherungsprodukte geht. Hier erscheint eine hybride Vertriebsstrategie sinnvoll: Vermittler für komplexe Produkte und ergänzende digitale Lösungen (KI, Chatbot) für einfache Produkte.

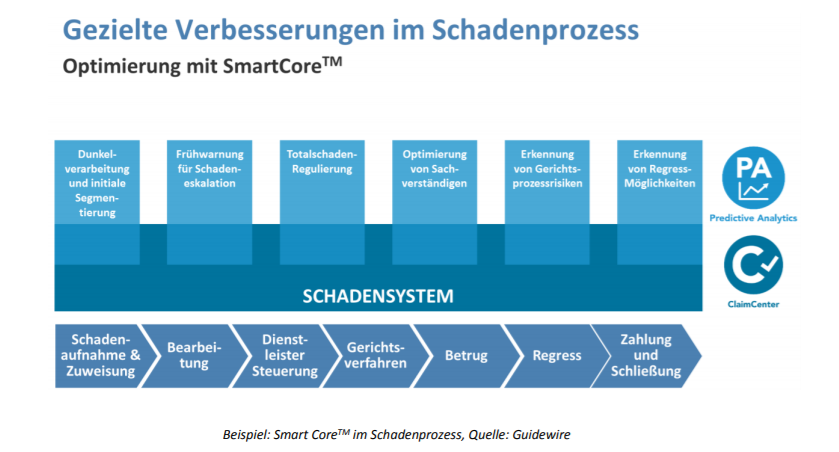

Guidewire: Intelligente Automatisierung

Guidewire ist Experte in Sachen Automatisierung von Geschäftsprozessen in der Versicherungsbranche. Die intelligente Automatisierung zieht sich bei der Nutzung der Guidewire InsuranceSuite (PolicyCenter, BillingCenter, ClaimCenter) durch den gesamten Versicherungslebenszyklus. So kann der komplette Antragsprozess vom Online-Antrag bis zur fertigen Police vollständig in Dunkelverarbeitung abgewickelt werden. Kein Sachbearbeiter muss in den Prozess eingreifen.

Auch die Schadenabwicklung läuft volldigitalisiert ab, vereinfachte Underwriting-Genehmigungen sind möglich und vieles mehr. Sachbearbeiter können jederzeit intelligente datengestützte Entscheidungen mit nutzbaren Informationen treffen, die in die Kernprozesse eingebettet sind. Damit verbessern Sie die Erfahrungen ihrer Vermittler, ihrer Mitarbeiter und ihrer Kunden.

Im Guidewire Marketplace finden sich eine Vielzahl an Lösungen, die fortschrittliche KI-Technologien innerhalb des Schadensprozesses einsetzen, moderne Analysen unterstützen und Prozesse dank Automatisierung effizienter gestalten. So bietet beispielsweise das FRISS Add-on eine Betrugsbewertungsfunktion in Echtzeit innerhalb des Bearbeitungsprozesses eines Schadenfalls und die Auslösung automatisierter Aktionen auf Grundlage einer Betrugsbewertung.

Mit mehr Dunkelverarbeitung zu mehr Convenience beim Kunden

Zahlreiche Versicherungsunternehmen setzen Dunkelverarbeitung in ihren Prozessen ein, um Vorgänge zu automatisieren. Durch den Einsatz von KI können die Inhalte von Dokumenten extrahiert, verstanden und ausgewertet werden. Das verbessert die Effizienz der versicherungsinternen Prozesse sowie deren Qualität signifikant und senkt gleichzeitig die Kosten für die Dunkelverarbeitung. Durch die schnellere und transparente Bearbeitung von Versicherungsanträgen und Schadenmeldungen wird auch das zentrale Convenience-Bedürfnis des Kunden bedient – und damit der Unternehmenserfolg für Versicherungen gesteigert.

Wollen auch Sie das volle Potenzial der Prozessautomatisierung ausschöpfen? Dann lassen Sie sich von unseren Experten beraten! Kontakt